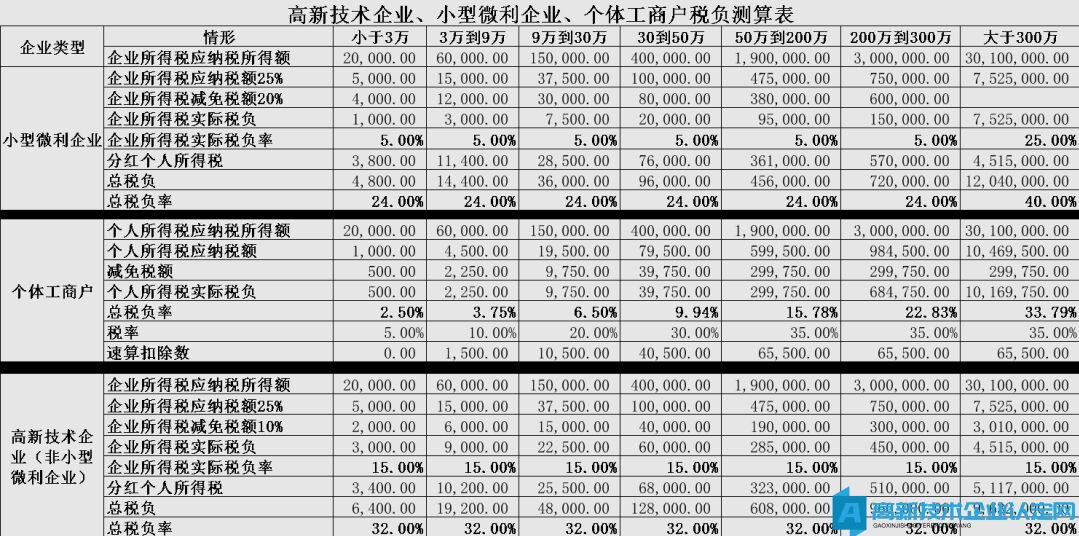

党中央、国务院对小微企业和个体工商户的发展高度关注,自2023年1月1日起至2027年12月31日止,此类企业将享有极为优惠的税收政策。我们对这类企业规模、现行优惠政策、以及承担责任等因素进行梳理,进而编制了《高新技术企业、小型微利企业、个体工商户税负测算表1.0》,旨在为创业者和财税人员提供参考依据。

一、高新技术企业、小型微利企业、个体工商户税负测算表

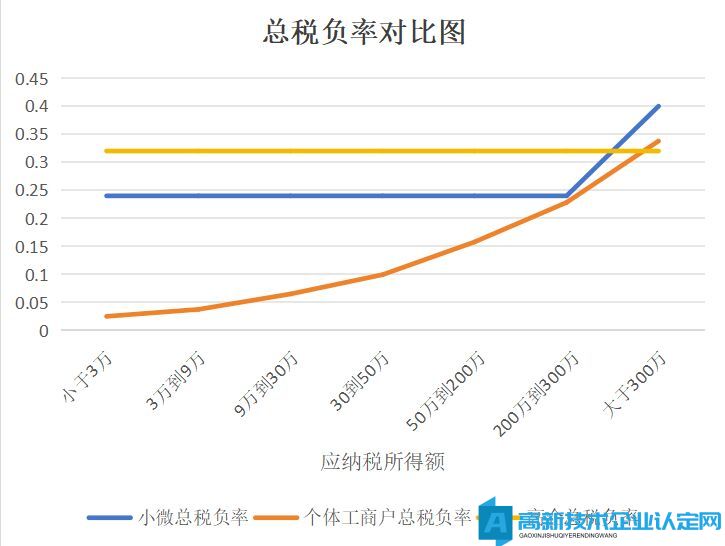

二、税负率情况分析

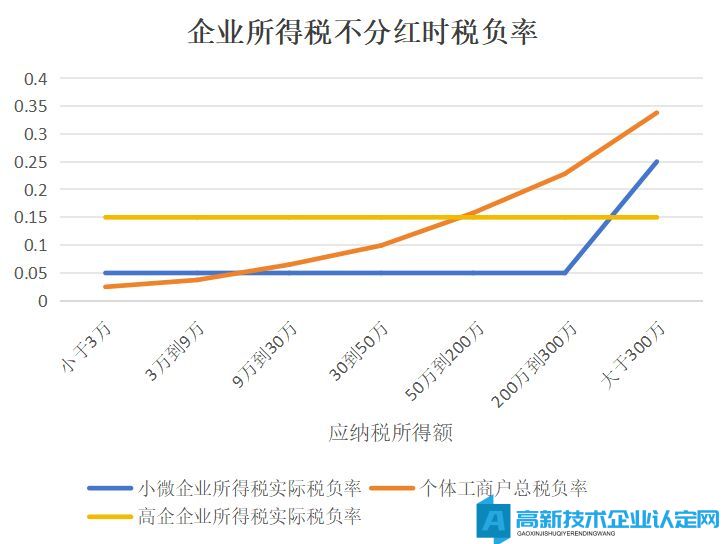

(一)高新技术企业

不分企业规模,企业所得税税负率均为15%,加上分配给个人股东的个人所得税税负后总税负率达到32%。

有限责任公司的股东以其认缴的出资额为限对公司承担责任;股份有限公司的股东以其认购的股份为限对公司承担责任。

(二)小型微利企业

因规模限制,年度应纳税所得额小于300万,企业所得税税负率5%,加上分配给个人股东的个人所得税税负后总税负率达到24%。若年度应纳税所得额超过300万元,则属于一般企业,企业所得税税负率25%,加上分配给个人股东的个人所得税税负后总税负率达到40%。

有限责任公司的股东以其认缴的出资额为限对公司承担责任;股份有限公司的股东以其认购的股份为限对公司承担责任。

(三)个体工商户

因存在五级累进税率,缴纳个人所得税,因仅针对年应纳税所得额不超过200万元的部分减半征收个人所得税,故税负率从2.5%逐步增加至35%。

个体工商户经营过程中所产生的债务承担无限责任,个人经营的,以个人财产承担;家庭经营的,以家庭财产承担;无法区分的,以家庭财产承担。

三、政策依据

《财政部 税务总局关于进一步支持小微企业和个体工商户发展有关税费政策的公告》(2023年第12号)对小型微利企业减按25%计算应纳税所得额,按20%的税率缴纳企业所得税。

小型微利企业是指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元、从业人数不超过300人、资产总额不超过5000万元等三个条件的企业。

2023年1月1日至2027年12月31日,对个体工商户年应纳税所得额不超过200万元的部分,减半征收个人所得税。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。